Igal aastal veebruari keskel muutub aktuaalseks maksude teema. Nii on ka mitmed IuteCrediti võlakirju soetanud investorid uurinud, kuidas käituda, kui nad on viimase aasta jooksul kahel korral saanud intressimakseid.

EMTA maksude osakonna talitusejuhataja Tiina Normaki sõnul tuleb tuludeklaratsioonis kindlasti näidata lisaks väärtpaberitele ja aktsiatele ka võlakirjade võõrandamisest saadud kasu või kahju.

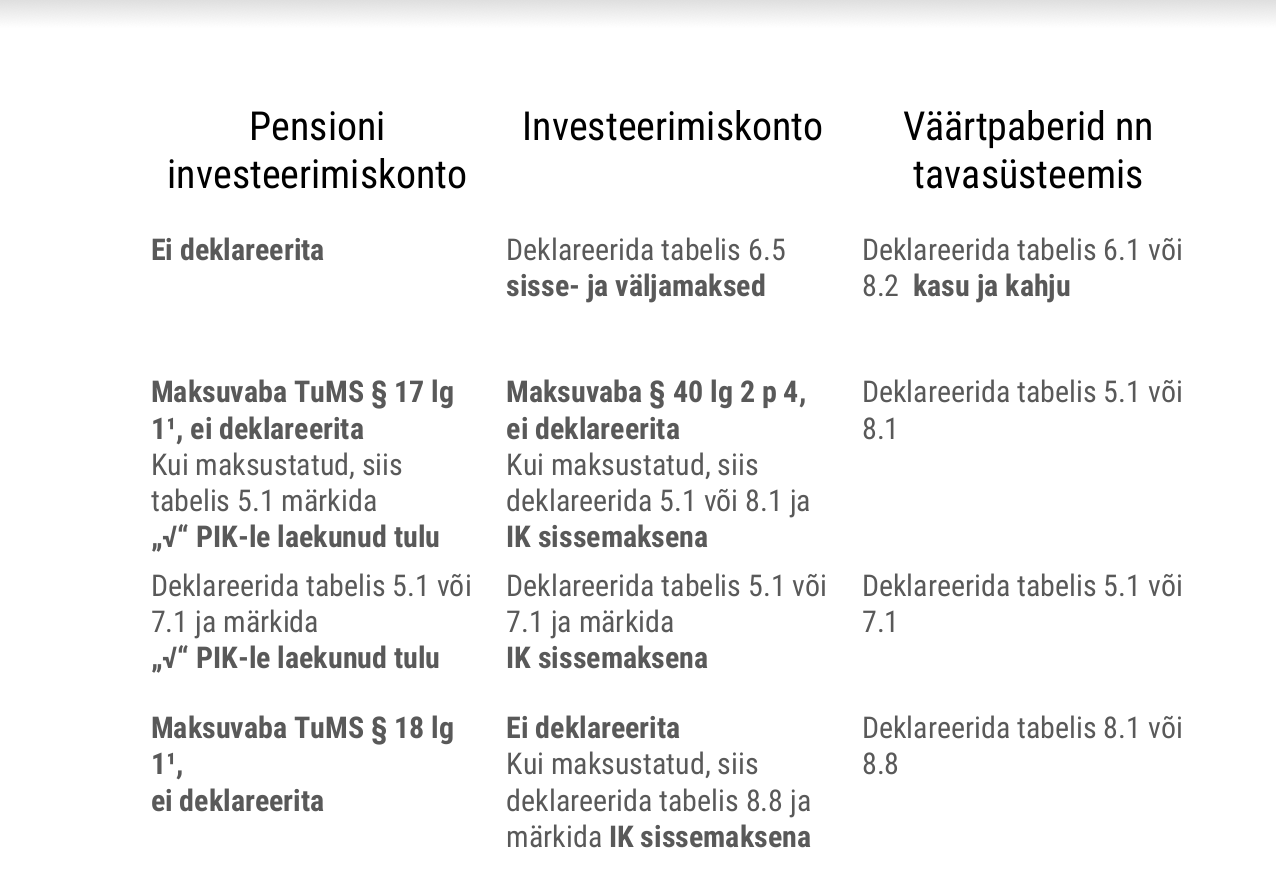

IuteCrediti võlakirjade puhul on oluline teada, et 2022. aastal kaks korda intressimakseid teinud IuteCredit Finance võlakirja intressi väljamaksetelt tulumaksu kinni ei pidanud. “Seega investeerimiskontot kasutades tuleb investoril tulumaks nendelt intressituludelt tasuda alles siis, kui ta teostab investeerimiskontolt rahalise väljamakse oma arvelduskontole,” selgitab Normak. Tavasüsteemi kasutades tuleb aga IuteCrediti võlakirja pealt teenitud intressitulud deklareerida iga-aastaselt, sest neid ei ole väljamakse hetkel kinni peetud.

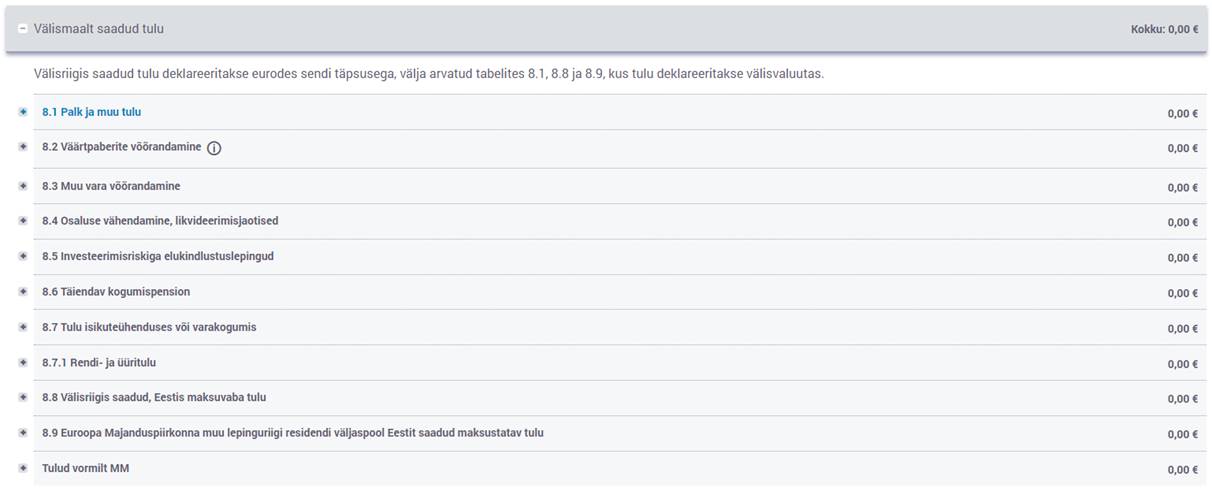

Kui vaadata EMTA kodulehel olevat väärpaberite ja investeerimiskontode kohta käivat infot, siis selgub, et IuteCrediti võlakirja omanikel tuleb tuludeklaratsiooni tehes deklareerida intressimaksed tabelis 8.1, kuna tegemist on välisriigist saadud tuluga.

Eraisikud kes on IuteCrediti võlakirju ostnud pensioni investeerimiskontole, ei pea saadud tulu deklareerima.

Kuidas käib võlakirjade maksustamine?

Mida tuleb kindlasti teada, on see, et võlakirjade puhul maksustatakse kalendriaastas teenitud kasum tulumaksuga juhul, kui tegemist on eraisiku poolt teenitud kasumiga. Kui kokkuvõttes oled aasta jooksul saanud aga kahjumit, võid selle järgmisse aastasse edasi kanda.

Realiseeritud tulust võid tavasüsteemi järgi maha arvutada teenustasud. Haldustasusid jällegi maha arvestada ei tohi.

Tähelepanu peab kindlasti pöörama sellele, et maksustamise hetk ja arvepidamine on erinevad, sõltuvalt sellest, kas võlakirju soetatakse tavarežiimis või läbi investeerimiskonto.

Lisaks on hea teada ka seda, et näiteks börsi (Eestis Nasdaq CSD, endine Eesti Väärtpaberite Keskregister ehk EVK) kaudu tehtud väärtpaberitehingute kohta saadud andmete põhjal eeltäidab maksuhaldur ise tuludeklaratsiooni tabeli. Maksumaksja peab ise lisama tabelisse andmed tehingute kohta, mis ei ole toimunud Nasdaqi vahendusel.

Juhul kui finantsvaralt tekkiva tulumaksukohustuse edasilükkamiseks kasutatakse investeerimiskontot, tuleb investeerimiskontoga seotud väärtpaberitehingud eeltäidetud andmete hulgast kustutada.

Samuti tuleb teada, et Nasdaqil ei ole võimalik anda maksuhaldurile infot võõrandatud väärtpaberite soetusmaksumuse kohta, seega tuleb see maksumaksjal endal deklaratsioonile lisada.

Miks on investeerimiskonto kasulik?

Juhul kui tekib soov investeerimise eesmärgil investeerimishoiuse intressilt tekkivat tulumaksukohustust edasi lükata, siis peab olema pangas avatud investeerimiskonto ning hoiusele kantud raha peab pärinema investeerimiskontona kasutusel olevalt rahakontolt.

Samuti peab sel juhul järgima põhimõtet, et hoiuse lõpptähtajal peab investeerimishoiuse põhisumma ning intress laekuma investeerimiskontole.

Juhul kui on järgitud põhimõtet, et investeerimishoiusele kantud raha pärineb investeerimiskontolt ning kui soovitakse intressilt tekkivat tulumaksukohustust edasi lükata, siis võib inimene sellest pangale kirjalikult teada anda, et pank saadavalt intressilt tulumaksu kinni ei peaks.

Selline intress maksustatakse investeerimiskonto väljamaksete hulgas selleks ettenähtud tuludeklaratsiooni tabelis deklareeritud andmete alusel. Juhul kui investeerimiskontole laekunud intressilt on tulumaks kinni peetud, siis sellise intressi võib deklareerida investeerimiskonto sissemaksena.

Mis on võlakiri?

Võlakirjadest ja nende maksustamisest rääkides tuleb meelde jätta, et võlakirjadega laenab investor ettevõttele kindlaks perioodiks raha ujuva või fikseeritud intressimääraga. Võlakirju kasutatakse aga näiteks mitmesugustesse projektidesse ja tegevustesse raha kaasamiseks.

Kellele sobivad võlakirjad?

Võlakirjad sobivad eelkõige investorile, kes on huvitatud madala riskiga, kindlast pidevalt laekuvast tulust, mille talle garanteerib iga-aastane intress. Eraisikuna võlakirjade ostmisel tuleb nende emiteerimisel kindlaks teha, kas neil on fikseeritud või ujuv intressimäär või neid emiteeritakse diskontovõlakirjadena.

Kui tegemist on näiteks börsil kaubeldavate võlakirjadega, siis neid on eraisikuna kõige mõistlikum osta investeerimiskonto alt. Teiseks võimaluseks on osta võlakirju tavasüsteemi ehk nn vana süsteemi järgi. Kui osta võlakirju eraisikuna vana süsteemi alusel, siis peab teadma, et sellisel juhul peetakse intressidelt tulumaks kohe väljamaksel kinni.

Börsiväliste võlakirjade puhul peetakse tulumaks aga automaatselt kinni.